Penolakan Pemeriksaan Pajak

PMK 15/2025 mengatur dua bentuk penolakan pemeriksaan, yaitu penolakan yang dinyatakan oleh Wajib Pajak dan penolakan yang dianggap terjadi.1. Penolakan yang Dinyatakan oleh Wajib PajakSesuai Pasal 15 ayat (1), Wajib Pajak, wakil, atau kuasanya dapat menyatakan menolak pemeriksaan dengan menyampaikan Surat Pernyataan Penolakan Pemeriksaan. Surat ini wajib dibuat secara tertulis, ditandatangani oleh Wajib Pajak, wakil, atau kuasanya, dan disampaikan paling lambat 7 (tujuh) hari sejak diterimanya Surat Perintah Pemeriksaan (SP2).Format surat telah ditetapkan dalam lampiran peraturan, yang memuat identitas pihak yang menolak, alasan penolakan, serta pernyataan kesediaan untuk menanggung segala akibat hukum. Dengan demikian, penolakan bukanlah tindakan bebas, melainkan tetap harus mengikuti tata cara administratif yang jelas.2. Penolakan yang Dianggap TerjadiSelain melalui penyampaian surat penolakan secara resmi, PMK 15/2025 juga menjabarkan kondisi tertentu yang otomatis dianggap sebagai bentuk penolakan pemeriksaan, diantaranya:

- Wajib Pajak, kuasa, atau wakilnya menolak menerima SP2 yang diberikan secara langsung. Pasal 10 ayat (9)

- Wajib Pajak tetap tidak memberikan akses kepada pemeriksa untuk memasuki tempat, membuka ruangan, atau mengakses barang yang disegel setelah 7 (tujuh) hari sejak dilakukan penyegelan, termasuk tidak memberikan bantuan yang dibutuhkan agar pemeriksaan dapat berjalan lancar. Pasal 14 ayat (3)

Konsekuensi Penolakan Pemeriksaan

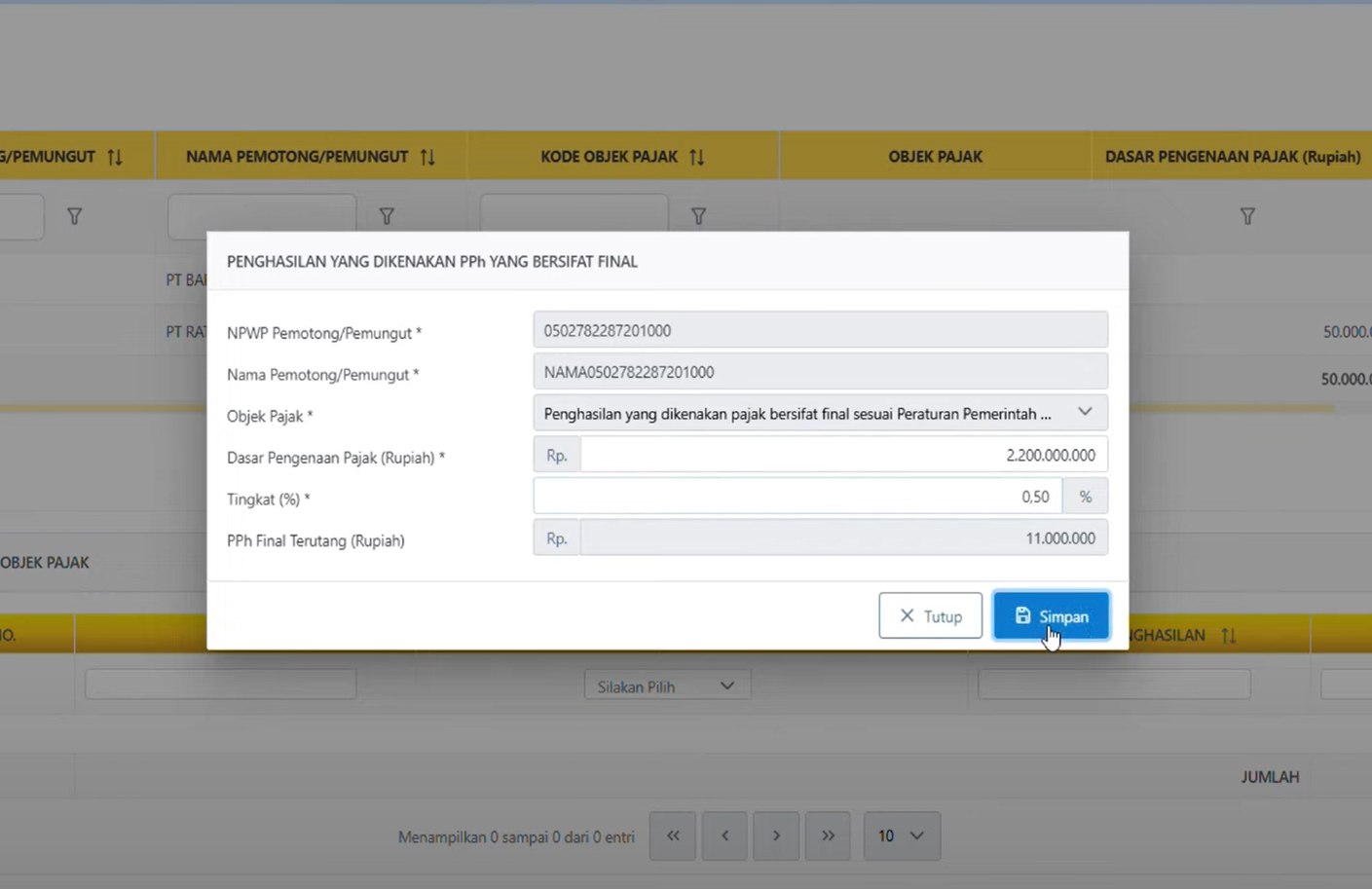

Menolak pemeriksaan pajak tidak serta-merta membebaskan Wajib Pajak dari kewajiban perpajakan. Sebaliknya, sikap ini justru dapat menjadi dasar kuat bagi otoritas pajak untuk mengambil keputusan secara sepihak. PMK 15/2025 membedakan dampak penolakan berdasarkan tujuan pemeriksaan, sebagai berikut:1. Pemeriksaan untuk Menguji KepatuhanSesuai Pasal 15 ayat (4), penolakan terhadap pemeriksaan yang bertujuan menguji kepatuhan memberi ruang bagi Direktorat Jenderal Pajak (DJP) untuk melakukan penetapan secara jabatan. Artinya, hasil pemeriksaan dapat ditetapkan tanpa keterlibatan langsung dari Wajib Pajak.Dokumen penolakan, baik berupa surat pernyataan, berita acara penolakan, maupun bentuk lain yang menunjukkan ketidaksediaan membantu kelancaran pemeriksaan, dapat digunakan sebagai pijakan hukum untuk penetapan tersebut. Bahkan, apabila terdapat indikasi tindak pidana, penolakan ini dapat menjadi alasan untuk mengusulkan pemeriksaan bukti permulaan (bukper).2. Pemeriksaan untuk Tujuan LainKetentuan serupa berlaku dalam pemeriksaan dengan tujuan selain menguji kepatuhan. Berdasarkan Pasal 15 ayat (5), dokumen penolakan tetap sah dijadikan bahan pertimbangan oleh DJP dalam mengambil keputusan sesuai dengan tujuan pemeriksaan.Meskipun akses pemeriksa dibatasi, proses tetap berjalan. DJP tetap memegang kendali penuh atas hasil pemeriksaan, dan penolakan hanya memperkuat posisi fiskus dalam menetapkan hasil akhir.

Implikasi bagi Wajib Pajak

Mekanisme penolakan pemeriksaan memberikan kepastian bagi DJP untuk tetap dapat melaksanakan kewenangannya. Namun, dari sisi Wajib Pajak, langkah ini memiliki implikasi yang signifikan, antara lain- Hasil pemeriksaan dapat ditetapkan secara sepihak dan berpotensi merugikan.

- Potensi sengketa pajak meningkat, karena penetapan jabatan kerap tidak sesuai dengan kondisi Wajib Pajak yang sebenarnya.

- Penolakan dapat mempercepat proses menuju pemeriksaan bukti permulaan apabila terdapat indikasi tindak pidana.

Kesimpulan

PMK 15/2025 memberikan pengaturan yang rinci mengenai penolakan pemeriksaan pajak, mulai dari prosedur, kondisi yang dianggap sebagai penolakan, hingga konsekuensi yang mengikuti. Penolakan bukanlah sarana untuk menghindari pemeriksaan, melainkan situasi yang diantisipasi oleh regulasi agar pemeriksa tetap dapat menjalankan tugasnya. Oleh karena itu, Wajib Pajak perlu memahami bahwa setiap bentuk penolakan memiliki konsekuensi yang nyata, baik berupa penetapan jabatan maupun potensi pemeriksaan bukti permulaan. Pertimbangan yang matang dan kepatuhan terhadap prosedur menjadi kunci dalam menyikapi ketentuan ini.djp , kepatuhan-pajak , pemeriksaan , pmk-15-tahun-2025 , pmk-152025